阅读:0

听报道

在古典及新古典经济学框架中,金融因素不会对实体经济产生真实而持久的影响。为此,在二战之后的经济学研究中,经济学家在经济增长(周期)研究中并没有对金融因素倾注过多的精力,可以说,金融问题没有进入到主流经济学的研究范畴。只有Minsky和Kindleberger等少数几人对经济发展中的金融问题进行了深入而执着的研究(Borio,2012)。Woodford(2003)提到,在研究经济周期问题时,金融就像是一层面纱,基本上都被忽略了。

但认为金融因素不会对经济产生深远影响只是理论上的一厢情愿,现实世界却在不断上演一幕幕金融举足轻重的悲喜剧。从积极作用来看,影响较为广泛的观点是金融发展(深化)会通过降低信息不对称、实现资源有效配置等途径促进经济增长,Levine的一系列研究对这种观点提供了佐证。从消极作用来看,受非理性因素影响,我们明明看到金融狂欢引发金融危机和经济衰退的不断出现,对待金融发展似乎还要审慎乐观。

英国金融服务局前主席阿代尔•特纳(Adair Turner)勋爵在《债务和魔鬼》(Between Debt and the Devil)一书中从信贷的角度对信贷密集度过高导致资产泡沫,进而引发经济衰退和债务积压问题进行了深入研究。特纳认为,金融发展与经济增长之间的关系并不是线性的,当金融发展超过一定限度时,可能会产生负面影响。特纳的研究为我们看待金融发展和信贷问题提供了新的视角。

关于金融(信贷)影响的三个流派

特纳在书中对金融理论家、政策制定者及宏观经济学研究者关于金融的作用简单分为了三个流派。

金融理论家和一些监管者认为金融创新和流动性增加具有无可争议的好处。从理论上来看,自由竞争所带来的结果一定是有益的,金融创新和金融活动增加使金融市场更有效率,提高信息透明度,改善金融市场的流动性并提高价格发现能力,从而会改善经济中的资源配置。尤其是有效市场和理性预期理论的发展,为金融创新和金融深化提供了强有力的支持。

政策制定者认为扩大信贷供给对经济非常重要。政策制定者认为信贷具有非常重要意义的例子似乎不用费力去寻找。几乎没有例外,各国中央银行都在必要的时候运用货币政策工具对经济进行调节,其中的一个重要手段就是利用信贷支持实体经济发展。当然,对于中央银行采取货币政策调节经济也不是没有批评声音,但理论上的批评并没有阻止央行关注现实的脚步。

宏观经济学家开发的模型完全忽视了金融的存在。对于经济学的一个批评是学院派研究与经济现实严重脱节,理论研究者似乎对一些现实问题视而不见,从对金融问题的研究可见一斑。英格兰银行前行长默文•金在2012年的一次演讲中指出,现代货币经济学的主流模型缺乏对金融中介的解释,因此货币、信贷和银行未发挥有意义的作用。“如果你的理论和模型假定危机不可能发生,你当然不会发现危机正向我们走来。”当然,现在情况已经发生了很大变化,2007-2008年金融危机之后,很多研究者已经逐渐将金融因素纳入了模型之中。

信贷并不必然促进经济增长

我们在教科书中学到的是银行作为中介机构,其主要作用是资金融通,例如将居民的储蓄发放给企业,企业再用贷款进行投资,从而实现了资金的期限转换和有效配置,进而能够显著促进经济增长。这确实是银行存在的原因,也是银行发挥的重要作用,但随着金融创新和金融产品的丰富,特纳给我们展现的却是另外一番景象。

首先,从信贷用途来看,贷款可能并没有主要用于新增投资,而是另有他用,如购买现存资产(房地产)。“根本问题在于现代金融体系使其自身不可避免地创造过量债务,尤其是为用于未新资本投资提供资金,而是用于购买现存资产,其中主要是房地产。”信贷体系已由“对冲型”(可以产生还款资金流的信贷)转化为“投机型”。从英国2012年银行信贷数据来看,住房抵押信贷占65%,为房地产以外的其他资产投资融资信贷不超过14%。

其次,从信贷需求对象来看,银行的信贷业务对象已经发生了变化。“观察20世界60年代一家典型银行的资产负债表可以发现,除了持有政府债券和现金外,主要是对家庭和企业的贷款和存款。1964年,英国银行对实体经济的贷款、持有的政府债券以及在英格兰银行的准备金占总资产的比例超过90%。但是,到2008年,全球许多最大的银行,如JP摩根、花旗银行、德意志银行、巴克莱银行、苏格兰皇家银行和法国兴业银行,超过一半的资产由金融同业之间的存贷款合约和金融衍生品合约构成。”

再次,从经济效率来看,信贷分配歧视可能拖累经济增长效率。虽然特纳在书中没有明确提出这一观点,但这是一个值得重视的作用渠道。国内学者刘瑞明(2011)指出,在信贷资金供给给定的情况下,如果低效率主体获得了大部分信贷,对高效率主体形成挤出效应,将会拖累整体经济效率。

信贷的积极作用是毋庸置疑的。在一个经济体发展早期,动员储蓄进行投资的能力在很大程度上决定了其是否能够实现经济快速发展。但随着金融市场的复杂化,信贷结构和用途也发生了变化,其对经济增长的影响也有降低的趋势。尤其是信贷的用途和信贷主体已经发生了显著变化,一些信贷甚至会产生“经济污染”。

信贷密集度过高的负面影响

很多事情都一个度,过了这个度就会产生过犹不及的结果。信贷也是同样,如果信贷被配置到合适用途,将会促进投资并提高生产率水平,对经济增长是有益的。但如果信贷流入歧途,或者在金融体系内部空转,将会产生金融风险,甚至会危及经济安全。

投机型债务引发资产泡沫。上面我们提到,银行信贷有很大一部分并没有支持新的投资,而很有可能用来追逐现有的资产,也就是用信贷来进行投机,这就会促使资产价格不断升高,泡沫不断扩大。对于泡沫破裂的后果我们都略知一二,这里不再赘述。美联储主席鲍威尔在最近的一次演讲中指出,“从历史上看,当资产价格飙升至远高于标准基准时,会有规律性的大幅下跌,而这些下跌可能会带来经济上的痛苦,远远超出直接参与投机热潮投资者的范围。”当然,不是所有的债务都会用于投机,但当某种类型或某一类经济主体的债务快速增长时,就需要引起我们的注意。Kindleberger在《疯狂、惊恐和崩溃》一书中指出,“核心问题是中央银行能否抑制信贷的不稳定并放缓投机,以避免危险的信贷扩张。”

债务中断会产生严重负面影响。美联储前主席伯南克曾说,“在有着完美市场的世界中,根本不可能发生破产。”但现实是,我们的世界是不完美的,人也是不理性的。受多种因素影响(如信心下降),信贷合约可能突然中断,企业资金无法滚动,这会导致违约不断,甚至产生破产。这将进一步扰乱信贷市场的平稳运行,产生恶性循环。“与股权密集型经济体相比,信贷密集型经济体,尤其是过度依赖短期债务融资的经济体,在面临投资者信息突然崩溃或银行信贷能力突然萎缩时,显得更加脆弱。”

债权债务可能集中于金融体系内部。上面我们提到,从商业银行的资产负债表来看,随着金融创新和金融产品的丰富,金融机构之间的债权债务逐渐增加,对于某些机构来说,甚至成其主要业务。如果金融机构更多的是在金融体系内部进行借贷,其资产负债表中同业债权债务敞口逐渐增加,那么也会产生金融风险。

某些类型债务会侵蚀经济增长的基础。最明显的例子就是房地产信贷。当居民为了购买房产而承担过多的债务之后,其消费能力将会被极大削弱,尤其是房价下跌时,这种影响更为严重。而在一个理想的经济体中,消费应该是作为总需求的主要部分。这对于类似我国的转型中经济体来说尤其值得注意。

债务积压的严重后果

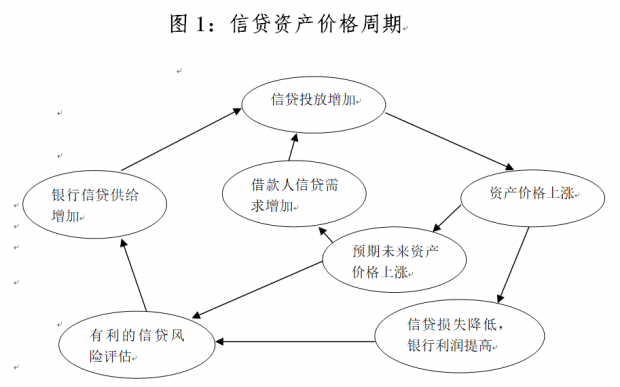

如果债务是经济污染的一种形式,更复杂和更成熟的债务创造引擎就会使污染更加严重。过量信贷追逐有限资产的一个直接后果就是资产泡沫。“潜力无限的名义需求与有限的供给之间相互作用,导致特定地段的房地产价格难以预测、大起大落。由此产生的信贷和资产价格周期,正式现代经济体中金融不稳定的本质所在,绝非其中的细枝末节。”

但是,信贷驱动的资产泡沫破裂之后会产生一个严重问题,就是债务积压。简单来说,随着企业及居民手中的资产不断缩水,债务问题会凸显出来,这就会促使企业及居民努力去杠杆,降低通过借贷进行投资和消费的水平。这与辜朝明(Richard Koo)所提出的“资产负债表衰退”理论如出一辙,实际上,在书中特纳也多次提到了辜朝明的观点。

辜朝明在《大衰退:宏观经济学的圣杯》等书中详细阐述了“资产负债表衰退理论”,并用其分析20世纪30年代的“大萧条”和日本90年代经济衰退。辜朝明认为,经济在经历一段时期的乐观向好之后,在某些领域(房地产、股票)可能出现非理性的资产泡沫,为了抑制泡沫的无限膨胀,政府当局会采取措施(紧缩性货币政策)来刺破泡沫。资产泡沫破灭之后,持有泡沫资产企业的资产负债表受到严重冲击,资产端大幅缩水,而负债却并没有显著变化,导致企业出现资不抵债现象。从技术上来讲,企业已经破产(这种破产和企业经营不善的破产不同,在资产负债表衰退情况下,企业经营正常,市场对其产品的需求并没有出现太大变化)。企业为了弥补资产负债表的创伤,会抑制自己的借贷行为,反而转为积极偿还债务,力求负债最小化,即使资金成本(利率)已经很低,企业也不会主动去借贷。经济出现了流动性陷阱,货币政策失效。

在债务积压或资产负债表衰退的情况下,虽然货币政策已经极为宽松,但企业和居民对信贷的需求却大幅下降,导致货币政策传导效果降低。

解决之道

特纳针对过度信贷所引起的债务积压问题提出了利用发行货币为政府财政赤字融资的解决途径。这与辜朝明所提出的解决办法也较为一致。对于很多人来说,这个解决之道似乎是异端之谈,明明我们提倡财政纪律,却要用为财政赤字融资来解决需求不足问题。“许多中央银行家认为,印制法定货币为公共财政赤字融资不是一种技术性政策错误,而应视为一种犯罪,必须通过强大的禁忌加以制止。”印制货币为财政赤字融资就像一剂危险的药品,德国央行行长魏德曼认为应该把药锁起来并扔掉钥匙。

但特纳认为,在过度的私人信贷同样危险的情况下,面对债务积压和名义需求不足,理论上可以通过为财政赤字融资来解决问题,并设计制度化约束机制来约束财政赤字货币化的泛滥。当然,这只是一个设想,实施起来估计困难重重,甚至在一些国家,这项政策不只经济问题,而是严重的政治问题。

2012年9月的一次演讲中,德国央行行长魏德曼援引《浮士德》第二部中的一个故事,魔鬼化身的梅菲斯托引诱国王印制并分发货币,核销政府债务。借用这个故事,财政赤字货币化被比喻为魔鬼。那么,债务与魔鬼之间,我们该如何选择?

小结

从现在的形势来看,很多国家都会选择债务而远离魔鬼!毫无疑问,特纳在《债务和魔鬼》一书中的讨论为我们看待信贷问题提供了新的视角,并能够引发我们关于这一问题的深入思考。现代经济似乎无法离开债务,债务有其积极意义,但负面影响也不容忽视,我们要避免债务密集度过高,也就是过度负债。Reinhart和Rogoff在《这次不一样》一书中指出,债务是触发危机的一个重要因素,这次没什么不一样!

我们在探讨债务问题时,既要着眼于总体的债务水平,更应该研究债务的主体和用途、债务的期限和结构、债务是否具有可持续性等相关问题,而非眉毛胡子一把抓;在解决债务密集度过高问题时,还要考虑债务积压及资产负债表衰退的影响,从而达到事半功倍的效果。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号